Обвал рынка акций США 4 декабря стал одним из самых крупных в 2018 году | Эйфория не продержалась и двух суток: рынок накрыла паника

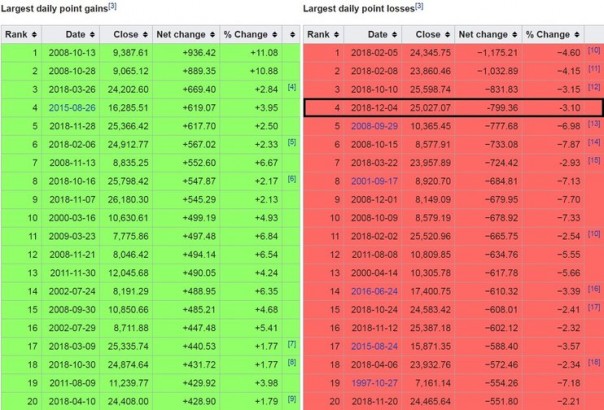

Падение индекса Dow Jones, произошедшее 4 декабря, вошло в число наиболее серьезных обвалов американского рынка акций в этом году.

Индекс Dow Jones Industrial Average рухнул на 799 пунктов, завершив торги на уровне 25027,07 пункта, на 3,1% ниже значений закрытия предыдущей сессии. Транспортный субиндекс Dow Jones Transportation Average, по оценкам портала MarketWatch, показал наиболее крупное снижение (в пунктах) в истории, обвалившись на 476 пунктов (-4,4%).

S&P 500 упал на 3,1% до отметки 2700,07 пункта. Индекс Nasdaq потерял 3,8%, снизившись до уровня 7158,43 пункта.

Более серьезные падения фондового рынка США в этом году произошли лишь несколько раз: 10 октября, 8 февраля и 5 февраля, когда индекс DJIA падал на 3,15%, 4,1% и 4,6% соответственно. В количественном выражении (в пунктах) обвал Dow Jones 4 декабря 2018 г. вошел в историю как 4-й по величине однодневный обвал в истории индекса.

Поводом для падения американского рынка акций стали опасения инвесторов по поводу затяжного торгового и геополитического конфликта между США и Китаем, а также дальнейших перспектив самой американской экономики.

Портал "Вести.Экономика" отмечал, что достигнутое на саммите G20 в Аргентине перемирие между президентом США Дональдом Трампом и председателем КНР Си Цзиньпином не внушает оптимизма участникам финансовых рынков и экспертам.

Власти США пытаются заставить Китай изменить подход к финансированию ряда отраслей (в частности, в плане госсубсидий компаниям по программе "Сделано в Китае–2025"), но в Пекине уже неоднократно заявляли о том, что будут менять ключевые госпрограммы, считая их своим неотъемлемым суверенным правом по долгосрочному развитию страны.

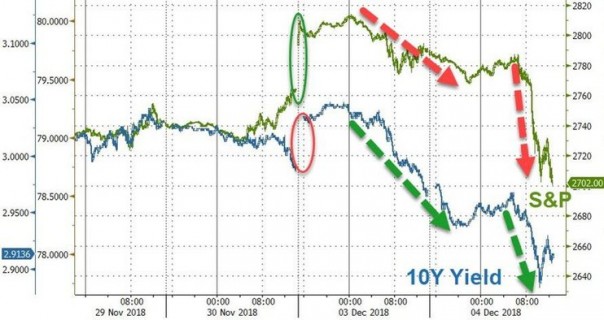

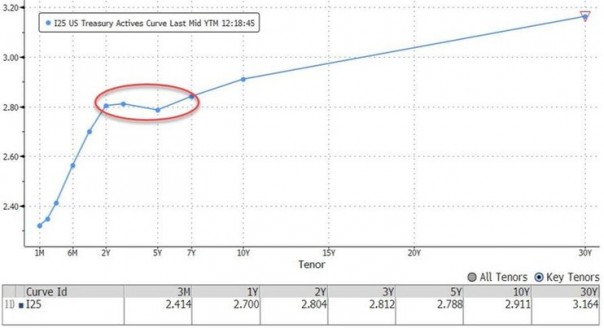

Еще одним фактором, вызвавшим серьезную обеспокоенность среди инвесторов, стала инверсия кривой доходностей по гособлигациям США. Данная динамика на долговом рынке традиционном считается одним из предвестником рецессии в экономике в дальнейшем. До этого процентные ставки по коротким бумагам превысила ставки по более длинным в 2007 г., непосредственно перед началом финансового кризиса 2008 г.

В случае провала переговоров между Вашингтоном и Пекином в 90-дневный срок, о котором ранее заявили в администрации Трампа, США могут оказаться в ситуации, когда крупные корпорации, а также банки и небольшие компании продолжают нести финансовые потери из-за роста затрат (ввиду уже примененных и планируемых к применению импортных пошлин против Китая), а также прогнозируемого замедления темпов роста ВВП США в 2019 г. в условиях, когда процентные ставки, повышенные ФРС до уровня 2–2,25%, расцениваются как чересчур высокие для стабильного функционирования американской экономики в посткризисный период. Источник

Эйфория не продержалась и двух суток: рынок накрыла паника

Эйфория на финансовых рынках не продержалась и двух суток, на смену пришли панические настроения: американские фондовые индексы обвалились более чем на 3%.

В частности, высокотехнологичный Nasdaq потерял 3,8%, Dow Jones чуть более трех, а индекс широкого рынка S&P 500 рухнул на 3,2 процентного пункта. В "красной зоне" оказалось подавляющее большинство акций, а лидерами снижения стали высокотехнологичные гиганты. Amazon рухнула почти на 6%, Apple - на 4,5%, капитализация Google сократилась почти на 5%, Netflix потеряла более 5%.

Таким образом, нивелирован был не только бурный рост начала этой недели, вызванный торговым перемирием США и Китая, но и рост конца прошлой недели. Участники рынка переключили внимание на другие факторы.

В частности, на инверсию кривой доходности трежерис - важного предвестника кризиса. Последний раз это случилось в 2007 г. - незадолго до краха банка Lehman Brothers. Мощные продажи наблюдались также в акциях банковского сектора. Системно значимые глобальные банки торгуются на треть ниже своих годовых максимумов.

Обвальное падение доходностей по трежерис является следствием переоценки рыночных ожиданий. Кроме того, спекулянты вынуждены закрывать ранее открытые короткие позиции, что лишь усиливает текущее движение.

Уверенность инвесторов насчет повышения процентных ставок пошатнулась не только в США. Трейдеры долгового и денежного рынков во всем мире пересматривают темпы ужесточения на фоне признаков пробуксовки глобального роста, пишет Bloomberg.

Трейдеры сокращали ставки на ужесточение монетарной политики Федеральной резервной системы в 2019 г. еще до того, как "голубиные" комментарии председателя Джерома Пауэлла создали возможность для потенциальной паузы в следующем году. Протокол ноябрьского заседания ФРС также подготовил почву для большей гибкости. В то же время долгожданное повышение ставки Европейского центробанка кажется менее вероятным, а возможность аналогичного шага в Австралии постоянно откладывается.

У центральных банков могут быть веские причины двигаться в сторону "голубиной" политики. Международный валютный фонд в прошлом месяце понизил прогноз роста мировой экономики и предупредил на этой неделе, что перспективы могли еще больше ухудшиться. Это нашло отражение в усилении турбулентности на финансовом рынке: акции в IV квартале снижаются, а кредитные спреды расширяются. Между тем дешевеющая нефть сдерживает инфляционные ожидания. Источник

Новостной сайт E-News.su | E-News.pro. Используя материалы, размещайте обратную ссылку.

Оказать финансовую помощь сайту E-News.su | E-News.pro

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter (не выделяйте 1 знак)